海外FXにおいて「スワップポイントで生活する」というテーマは、長年多くの投資家・トレーダーの関心を集めてきました。

なかでもトルコリラは、世界的にも突出した高金利通貨として知られており、「トルコリラを保有しているだけで毎日スワップが入る」「為替を当てなくても収入が得られる」といったイメージが先行しがちです。

しかし実際に、海外FXのスワップポイントだけで生活費を賄うことは本当に可能なのでしょうか。

本記事では、トルコリラの金利構造、海外FXにおけるスワップポイントの仕組み、現実的な収支シミュレーション、そして最大のリスク要因である為替変動までを多角的に分析し、「トルコリラ金利生活」が現実的かどうかを冷静に掘り下げていきます。

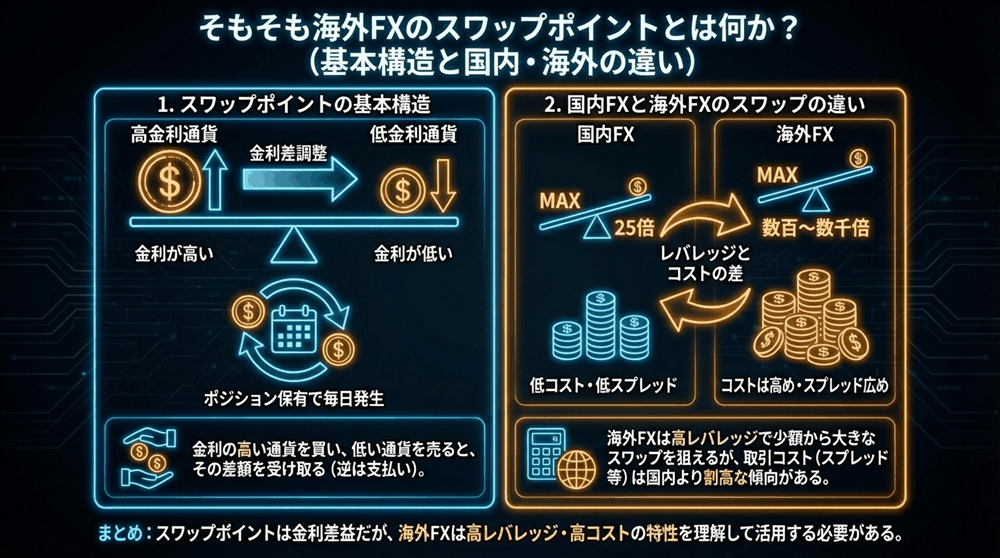

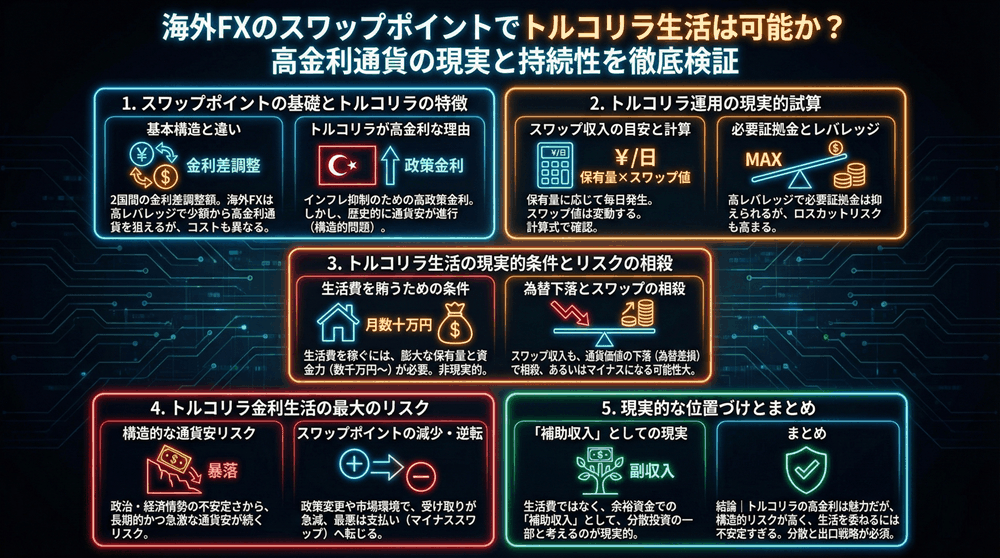

そもそも海外FXのスワップポイントとは何か

スワップポイントの基本構造

スワップポイントとは、FX取引において2国間の金利差から発生する調整金のことです。

高金利通貨を買い、低金利通貨を売るポジションを保有すると、その金利差分がスワップとして毎日付与されます。

海外FXでは、国内FXよりも高いレバレッジが利用できるため、同じ資金でも大きなポジションを持つことが可能です。

その結果、1日あたりに受け取れるスワップポイントも大きくなりやすく、「スワップ収入で生活する」という発想が生まれやすい土壌があります。

国内FXと海外FXのスワップの違い

国内FXでは、規制によりレバレッジは最大25倍に制限されています。

一方、海外FXでは100倍、500倍、場合によってはそれ以上のレバレッジをかけることが可能です。

この差は、スワップ運用において決定的な違いを生みます。

たとえば、同じ証拠金100万円でも、海外FXでは数倍から十数倍のポジションを持てるため、受け取れるスワップ額も比例して増加します。

ただし、それは同時に為替変動リスクも増幅することを意味します。

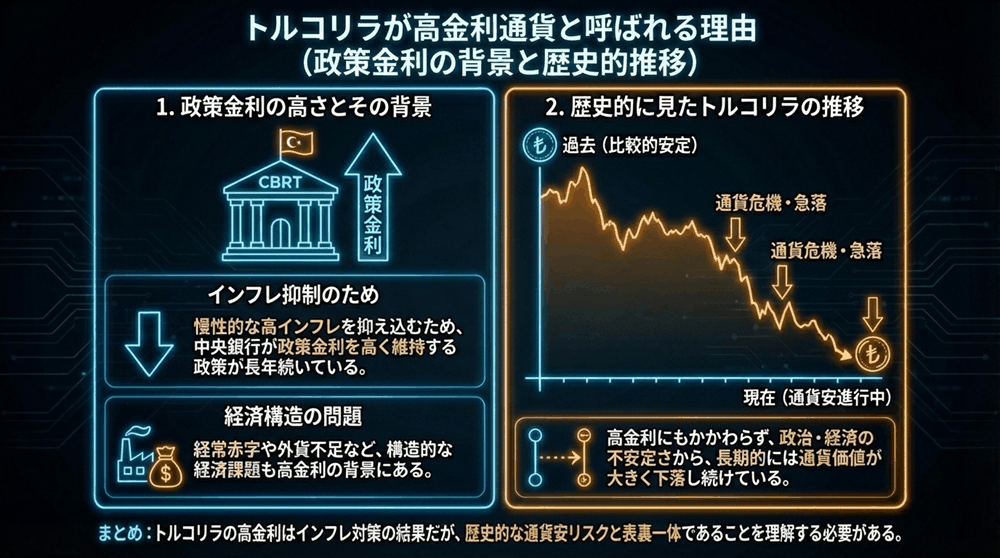

トルコリラが高金利通貨と呼ばれる理由

政策金利の高さとその背景

トルコリラが注目される最大の理由は、トルコ中央銀行が設定する政策金利の高さにあります。

インフレ率が高止まりするトルコ経済では、通貨価値を維持するために高金利政策が取られてきました。

この高金利は、FX市場においても金利差という形で反映され、トルコリラ買い・円売り、またはトルコリラ買い・ドル売りといったポジションで高額なスワップポイントが発生します。

歴史的に見たトルコリラの推移

一方で、トルコリラは長期的に見て下落傾向が続いてきた通貨でもあります。

高金利を維持してきたにもかかわらず、政治的不安定さ、インフレ、金融政策への不信感などが重なり、為替レートは大きく下落してきました。

この「高金利だが通貨価値は下がり続ける」という構造こそが、トルコリラ金利生活を語るうえで避けて通れない論点となります。

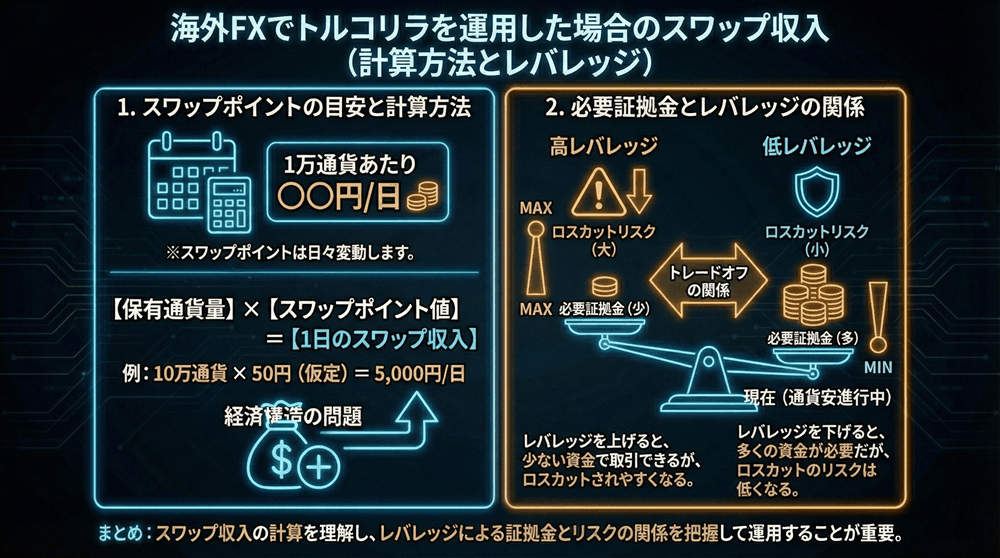

海外FXでトルコリラを運用した場合のスワップ収入

スワップポイントの目安と計算方法

海外FX業者では、トルコリラ円のロングポジションに対し、1万通貨あたり数十円から100円以上のスワップが付与されることもあります。

仮に1万通貨あたり1日80円のスワップが付くと仮定すると、10万通貨で800円、100万通貨で8,000円となります。

この数字だけを見ると、「100万通貨を持てば月に約24万円」「これで生活できるのではないか」と考えてしまうのも無理はありません。

必要証拠金とレバレッジの関係

海外FXでは高レバレッジが利用可能なため、100万通貨のトルコリラ円ポジションでも、必要証拠金は数十万円以下で済む場合があります。

この点が、スワップ生活を現実的に見せている最大の要因です。

しかし重要なのは、「証拠金が少なくて済む=安全」ではないという点です。

為替が逆行した場合の含み損は、レバレッジに関係なくポジション量に比例して増加します。

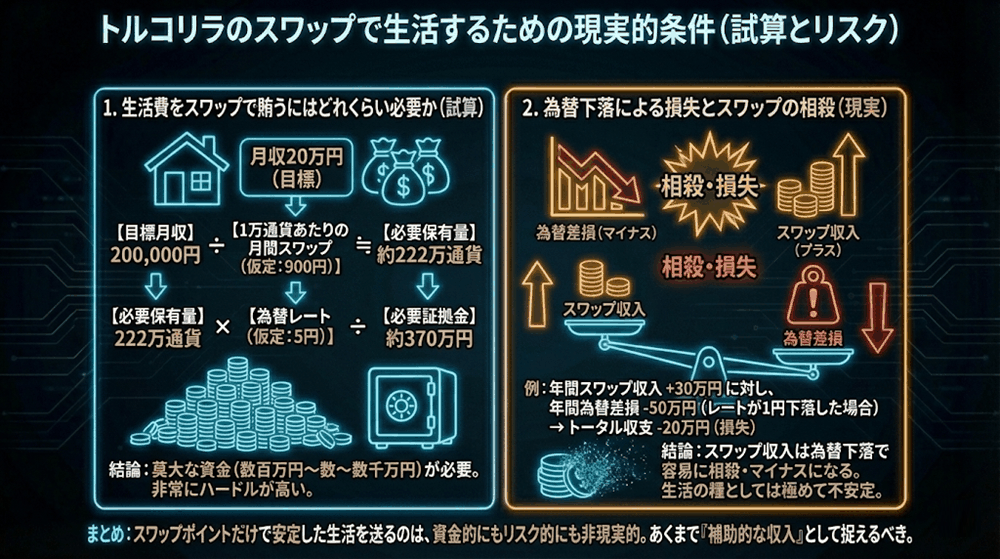

トルコリラのスワップで生活するための現実的条件

生活費をスワップで賄うにはどれくらい必要か

仮に月の生活費を25万円と設定した場合、1日あたり約8,300円のスワップ収入が必要になります。

1万通貨あたり80円のスワップとすると、約104万通貨のポジションが必要です。

この規模のポジションを長期間維持するためには、為替変動に耐えられる十分な証拠金が不可欠です。

短期的に成立しても、数円単位の下落が続けば、含み損は簡単にスワップ収入を上回ります。

為替下落による損失とスワップの相殺

トルコリラは、1日で数%単位の変動を起こすことも珍しくありません。

仮に1円下落した場合、100万通貨では100万円の評価損が発生します。

これは、数か月分、あるいは1年以上のスワップ収入を一瞬で吹き飛ばす規模です。

つまり、スワップ生活が成立するためには、「為替がほぼ横ばい、もしくは緩やかな下落にとどまる」という前提条件が必要になります。

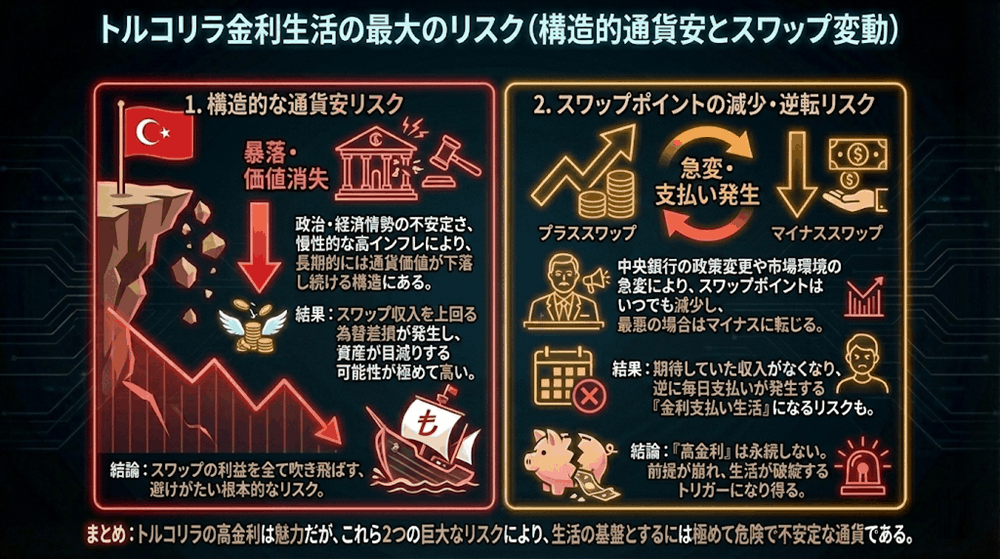

トルコリラ金利生活の最大のリスク

構造的な通貨安リスク

トルコリラは、高金利を維持しても通貨安が止まらないという構造的問題を抱えています。

これは単なる相場のブレではなく、経済・政治・金融政策が複雑に絡み合った結果です。

このため、「いずれ反発するだろう」という期待だけで長期保有を続けることは、極めて危険な判断になり得ます。

スワップポイントの減少・逆転リスク

スワップポイントは固定ではありません。

政策金利の変更や業者側の調整により、スワップが減少したり、場合によってはマイナスに転じることもあります。

「高金利だから安心」という前提そのものが、いつ崩れてもおかしくないという点は、スワップ生活を考える上で必ず認識しておく必要があります。

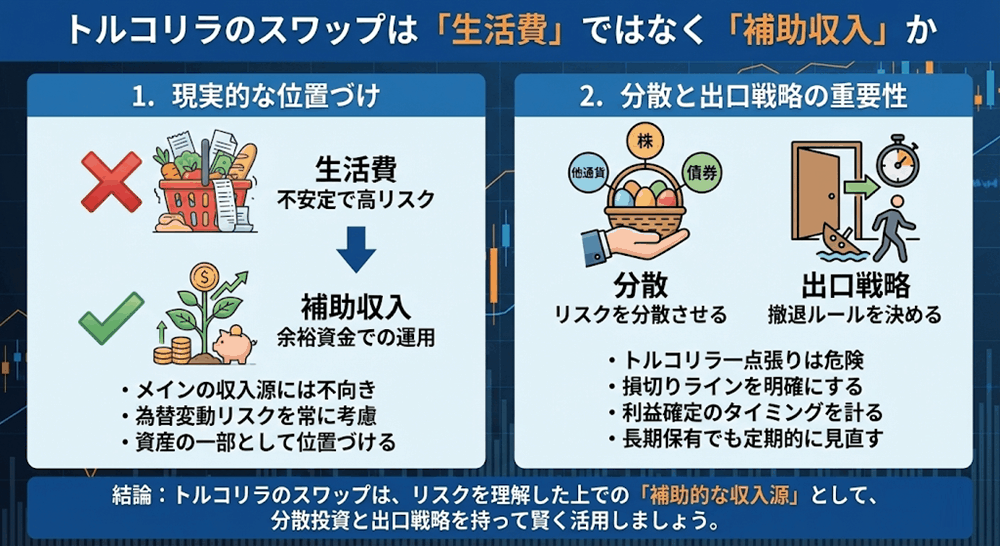

トルコリラのスワップは「生活費」ではなく「補助収入」か

現実的な位置づけ

結論として、海外FXのスワップポイントだけでトルコリラ金利生活を長期的に安定して行うことは、極めて難易度が高いと言えます。

短期間であれば成立する可能性はあるものの、為替下落リスクが常に付きまといます。

そのため、スワップ収入は「生活費の柱」ではなく、「余剰資金を活用した補助的収入」として位置づける方が現実的です。

分散と出口戦略の重要性

トルコリラを扱う場合、ポジション量を抑え、他通貨や他資産と分散させることが不可欠です。

また、一定のスワップ収入を得た時点で利益確定し、為替リスクを減らす出口戦略も重要になります。

まとめ|トルコリラの高金利は魅力だが、生活を委ねるには不安定すぎる

海外FXのスワップポイントを活用したトルコリラ運用は、確かに数字上は非常に魅力的に見えます。

しかし、その裏側には、長期的な通貨安、急激な為替変動、スワップ条件の変更といった重大なリスクが存在します。

トルコリラのスワップで生活するという発想は、理論上は可能に見えても、現実には極めて不安定であり、再現性の高い投資手法とは言い難いのが実情です。

高金利の魅力を正しく理解したうえで、冷静かつ慎重に活用する姿勢こそが、海外FXで生き残るために最も重要なポイントだと言えるでしょう。

コメント